Altersvorsorge ein Thema für alle

In Deutschland ist das Thema Rente allgegenwertig. Auch wenn nicht jeder direkt damit anfängt und man dieses Thema auch gut vor sich herschieben kann, bleiben die wenigsten davon verschont. Insbesondere Frauen haben es beim Thema Rentenlücke nicht leicht, da Frauen in fast allen altersklassen weniger Rente erhalten. Um die Rentenlücke zu schließen, hatten im Jahr 2020 16,13 Millionen Deutsche eine privaten Rentenversicherung. Wiederum sind andere davon überzeugt, dass eine private Rentenversicherung Verschwendung ist. Genau das soll jetzt mal durchleuchtet werden.

Punkt 1: Was ist einfacher?

Altersvorsorge kann einfach oder komplex sein. Private Rentenversicherungen haben den Vorteil, dass sie ziemlich einfach in der Handhabung sind, da sämtliche finanzielle Kompetenzen abgibt. Es wird ein*e Berater*in beansprucht, der/die entweder unabhängig ist und dadurch entsprechende Rentenversicherungen von unterschiedlichen Versicherungsunternehmen vergleicht oder ein*e Berater*in, der/die nur über die Tarife eines Versicherungsunternehmens verfügt. Die Tarife setzen sich in der Regel aus unterschiedlichen Fonds vom jeweiligen Unternehmen zusammen. Dabei können reine Aktienfonds und sogenannte Wertsicherungsfonds gemischt sein. Die monatlichen Beiträge für die Versicherungen werden in der Regel per SEPA Lastschriftverfahren vom Girokonto regelmäßig am Monatsanfang abgebucht.

Bei einem Portfolio hingegen kann die Komplexität steigen, denn zuerst muss auf den eigenen Namen ein Depot bei einem der unterschiedlichen Broker beantragt werden. Allein die Fülle an unterschiedlichen Brokern kann Zeit in Anspruch nehmen, da jeder Broker unterschiedliche Handelsplätze und Gebühren hat. Damit dann Aktien/ETFs gekauft werden können, bedarf es zusätzlich einer monatlichen Überweisung vom Girokonto auf das Verrechnungskonto des jeweiligen Brokers. Bei Sparplänen ist es jedoch auch möglich, den jeweiligen Betrag monatlich vom normalen Giro Konto abbuchen zu lassen.

Dieser Punkt geht an die Rentenversicherungen, denn sobald nach dem Vertragsabschluss kümmert sich der Versicherer um alle belange. Allerdings ist anzumerken, dass man auch mit einem Broker, Dauerauftrag und einem Sparplan eine Automatisierung erreichen kann.

Punkt 2: Was ist günstiger?

Die Altersvorsorge bedeutet eine zusätzliche finanzielle Belastung, daher sollten die Kosten neben der eigentlichen Sparrate gering ausfallen, denn wenn von 100 Euro Sparrate 10 Euro von den Kosten verschlungen werden, sind nur 90 Euro für die zukünftige Rente da. Das bedeutet auch 10 Euro weniger für den Zinseszinseffekt.

Beispiel des zwischen 90 Euro und vollen 100 Euro im Monat über 30 Jahre bei einer Verzinsung von 4 Prozent:

| Mit Gebühren | Ohne Gebühren |

| 90 Euro / Monat nach 30 Jahren | 100 Euro / Monat nach 30 Jahren |

| 62994,60 Euro | 69994,00 Euro |

Bei dieser überschaubaren monatlichen Summe ist dies ein Unterschied von 7000 Euro. Eine Summe mit der man schon das eine oder andere anstellen kann.

Nun klingen 10 Prozent an Kosten zunächst erstmal unrealistisch, kann aber gerade im ersten Jahr durchaus hinkommen, wenn es um eine Rentenversicherung geht. Es fallen Provision, Verwaltungskosten und bei fondbasierten Versicherungen noch Fondverwaltungskosten an. Neben den jährlichen Kosten verteilt sich die Provision auf die ersten fünf Jahre.

Konkretes Beispiel für eine Rentenversicherung bei einem namhaften Versicherer:

In den ersten 16 Monaten wurden 30 Euro pro Monat eingezahlt und danach auf 111 Euro erhöht. Nach weiteren 8 Monaten haben sich insgesamt Beiträge von 1368 Euro angesammelt (16 *30 + 8 * 111).

| Beitragswert: | Rückkaufswert: | Rendite: |

| 1368 Euro | 1003,36 Euro | -27 Prozent |

(Enthaltene Gebühren laut Abschlüsse werden nachgereicht)

Die laufenden Kosten für Verwaltung und Fonds werden hier mit x Prozent angegeben.

Punkt 3: Was ist sicherer?

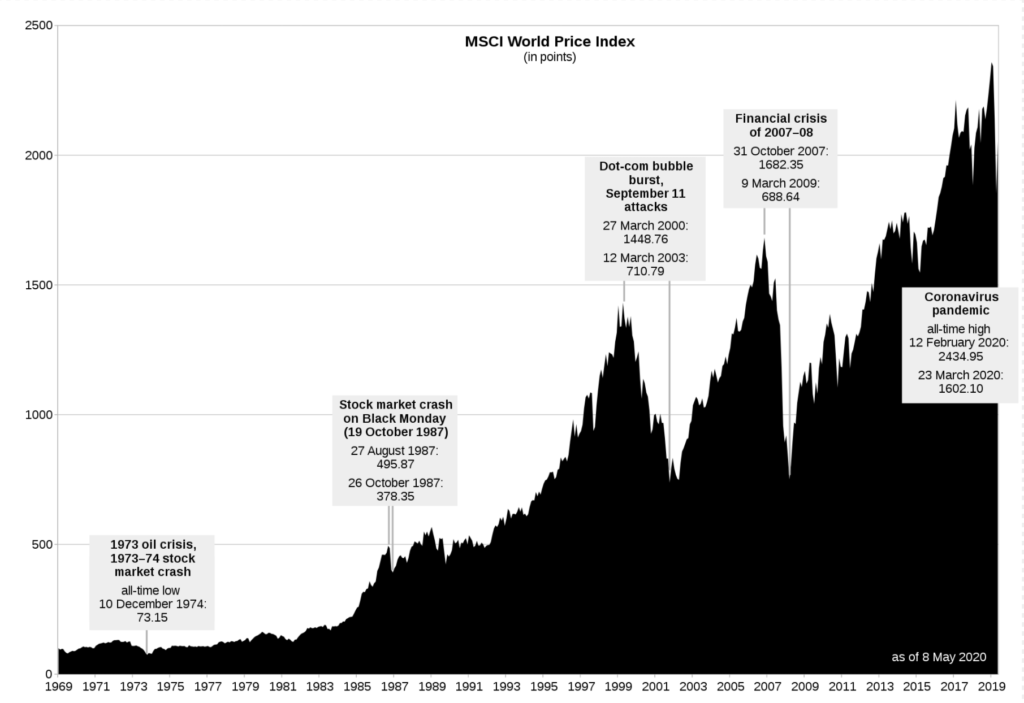

Wenn jemand wenig Risiko eingehen möchte, wird die Frage nach: “Wie sicher ist die Altersvorsorge denn?” gestellt. Und hier kann man geteilter Meinung sein. ETFs mit einer breiten, internationalen Streuung basierend beispielsweise auf dem MSCI All World oder FTSE All-World Index gelten bei einem langfristigen Horizont als sehr sicher. Der Nobelpreisträger Harry Markowitz gilt als Vater des Satzes: “Diversification is the only free lunch” was übersetzt bedeutet, dass Diversifikation zu einer gratis Mahlzeit bzw. risikoloser Rendite führt. Einerseits ist dieser Satz umstritten, weil in den meisten echten Krisen (jüngste Beispiele: Dot Com, Finanzkrise) mehr Werte wie Aktien eine Talfahrt hinlegen, als es an Krisenaversen Werten wie Gold Zuwachs gibt, andererseits kann man am MSCI World Index sehen, dass es langfristig nach oben geht:

Nach jeder Krise folgte rückblickend ein Aufschwung. So auch in der letzten Krise mit Corona. Das Diagramm zeigt den Höchststand vom 12. Februar 2020 mit 2434.95 Punkten. Zum Vergleich: Am 06.08.2021 stand der Index auf 3098.06 Punkten.

Versicherer arbeiten mit ähnlichen Mitteln. Fondbasierte Rentenversicherungen haben verschiedene Fonds mit unterschiedlichen Zusammensetzungen. Diese sind meist stark diversifiziert. Dazu gemischt werden sogenannte Wertsicherungsfonds. Diese sollen bereits erwirtschaftete Renditen abschöpfen und sichern. Beispielsweise mit Buchgeld, Gold, “sicheren” Aktien und co. Dies führt einerseits zu einem Renditeverlust, andererseits soll dies die Rentenversicherung im Krisenfall oder bei schlecht performenden Märkten schützen, damit die versichernden Unternehmen zuverlässig die Renten auszahlen kann. Ein weiterer Sicherheitsaspekt in der Rentenversicherung sind die garantierten Auszahlungssätze. Die befinden sich relativ oft bei 100 Prozent der eingezahlten Beiträge. Da Rentenverträge in der Regel auf viele Jahre ausgelegt sind, werben die versichernden Unternehmen mit einem Service, der mit Blick auf die Marktentwicklung irrelevant sind.

Nehmen wir den Anlagehorizont von 30 Jahren und gehen vom Worst Case aus, dass auf Krisentief 9. März 2009 alles Geld auszahlen lässt. Dann wäre der Startpunkt 1979 gewesen.

Punkt 4: Was ist praktischer?

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Punkt 5: Was bringt die höchste Rendite?

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Fazit: Altersvorsorge richtig gestalten

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.